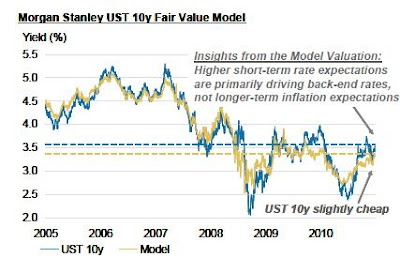

Die Rendite der US-Treasury Bonds mit 10 Jahren Laufzeit ist in den vergangenen Wochen etwas angestiegen. Nach gängiger Lesart tragen steigende Inflationserwartungen und das bevorstehende Ende der QE2-Politik dazu bei. Der Anstieg der Renditen hat aber derzeit mit Inflationserwartungen nichts zu tun, schreibt Jim Caron in seinem am Freitag vorgelegten Research Paper. Verantwortlich dafür sind die Erwartungen im Hinblick auf die kurzfristigen Zinssätze, unterstreicht der Leiter des Teams für Zinsmärkte bei Morgan Stanley. Caron begründet seine Argumentation mit der Stützung auf das Fair-Value Modell für 10jährige Treasury-Renditen. Das Modell wird von der Preisgestaltung der Fed-Funds-Erwartungen am Markt und der lang- und kurzfristigen Inflationserwartungen hergeleitet. Das Ergebnis ist, dass die steigenden Erwartungen im Hinblick auf die kurzfristigen Zinssätze für den Anstieg der Renditen der US-Staatsanleihen mit 10 Jahren Laufzeit verantwortlich sind.

Fair-Value Modell für US-Treasury Rendite (10 Jahre), Graph: Jim Caron, Morgan Stanley

Fair-Value Modell für US-Treasury Rendite (10 Jahre), residual, Graph: Jim Caron, Morgan Stanley

Die US-Staatsanleihen mit 10 Jahren Laufzeit sind derzeit 11 Basispunkte günstig.

Der 5-Jahre/5-Jahre Break-even-Satz für Inflationserwartungen bleibt relativ stabil. Daher tragen die Erwartungen, was die kurzfristigen Zinsen betrifft, zum Anstieg der Renditen am Ende der Renditekurve bei. Die steile Laufzeitstruktur (term structure) zeigt, wie aggressiv die Erwartungen im Hinblick auf die kurzfristigen Zinsen zuletzt gestiegen sind.

Langfristige Inflationserwartungen halten sich in Grenzen, Graph: Jim Caron, Morgan Stanley

Keine Kommentare:

Kommentar veröffentlichen