Deutschland hat unter den grössten Volkswirtschaften der EU den höchsten Anteil an schlecht bezahlten Arbeitsplätzen.

Dies ist auf den Prozess der Ausgliederung des Produktionsprozesses und die Schwächung der Gewerkschaftsmitgliedschaft zurückzuführen, sagt Christian Odendahl, Chefsvolkswirt von Centre for European Reform mit Sitz in Berlin.

Die aktuellen Eurostat-Daten zeigen, dass im Jahr 2017 jeder zehnte Arbeitnehmer in einem Haushalt unterhalb der Armutsgrenze gelebt hat, eine Zahl, die seit 2016 unverändert geblieben ist und den höchsten Stand markiert.

Mit dem Ausblick, dass das Wirtschaftswachstum sich im kommenden Jahr abschwächt, verschlechtern sich auch die Aussichten für besser bezahlte und stabile Stellen in der EU, berichtet FT aus London heute am Donnerstag und liefert dazu ein paar bemerkenswerte Abbildungen.

Viele Faktoren trage dazu bei, dass die Arbeitnehmer in der EU nicht in der Lage sind, ein angemessenes Familieneinkommen zu erzielen: verkürzte Arbeitszeiten, niedrige Löhne, Alleinverdiener, Sozialabbau usw.

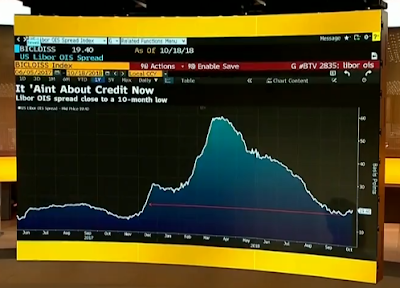

Das Armutsrisiko ist bei den meisten Arten von Arbeitsplätzen in Deutschland gestiegen, Graph: FT, Dec 27, 2018