Buchkredite versus verbriefte Kredite

Die volle Auswirkung der Turbulenzen, die mit dem Zusammenbruch der Silicon Valley Bank ausgelöst wurden, ist noch unklar.

Goldman Sachs’ Wirtschaftsexperten beispielsweise erwarten nicht, dass der Stress im Bankensystem die USA in eine Rezession stürzt.

Doch mehr als ein Dutzend von Bloomberg News befragte Aufsichtsbehörden, Banker, Vermögensverwalter und ehemalige Zentralbankbeamte sagen, dass die Verschuldung im Schatten Banken System und ihre Verbindungen zu Kreditgebern zu einem wichtigen Grund zur Sorge werden, da steigende Zinssätze die Finanzmärkte in Aufruhr versetzen.

Der Vorsitzende der Federal Deposit Insurance Corp. (FDIC) Vorsitzender Martin Gruenberg hat jüngst in einer öffentlichen Stellungnahme eine genauere Prüfung gefordert.

|

| Von Finanzinstituten ohne Banklizenz gehaltene Vermögenswerte: Nicht-Bank-Finanzinstitute, Graph: Bloomberg, March 31, 2023 |

Eine Befürchtung ist, dass die Hebelwirkung («leverage») von Private Equity eine Verschärfung der Kreditbedingungen auslösen könnte, wenn die Unternehmen in eine Phase der Volatilität geraten, die sie unfähig oder unwillig macht, Kredite zu vergeben oder Vermögenswerte zu kaufen, sagte einer der ehemaligen Beamten der Bank of England.

Für das Schattenbanken System gibt es keine starre Definition.

Es umfasst jedoch i.d.R. Einrichtungen wie Händler (dealers), Geldmarktfonds, börsengehandelte Fonds (ETFs), Investmentfonds und Verbriefungsinstrumente (securitization).

In den vergangenen Jahrzehnten ist das Schattenbanken System größer und einflussreicher geworden als das traditionelle Geschäftsbanken System.

|

| Vielschichtige Hebelwirkung: Auf den privaten Märkten (Schatten Banken System) sind undurchsichtige Formen von Krediten entstanden, Graph: Bloomberg, March 31, 2023 |

Das grundlegende Geschäftsmodell einer Schattenbank besteht darin, kurzfristige Kredite aufzunehmen, um in längerfristige Vermögenswerte zu investieren.

Diese Inkongruenz schafft eine Gewinnmöglichkeit, da die längerfristigen Zinssätze i.d.R. höher sind als die kurzfristigen Zinssätze.

|

(Sellers' Inflation: Unternehmen nutzen die hohe Inflation als Vorwand, um ihre Gewinnspannen zu erhöhen) Die Zentralbanken warnen davor, dass der Preiswucher der Unternehmen zu einem anhaltenden Kostendruck führen könnte, Graph: FT, March 31, 2023 |

Doch dieses bankähnliche Geschäftsmodell macht Schattenbanken auch anfällig für Bank-Runs, wenn ihre Investoren sich weigern, ihre Kredite zu verlängern.

Ohne Zugang zur Fed als Kreditgeber der letzten Instanz («lender of last resort») müssen die Schattenbanken möglicherweise Vermögenswerte verkaufen, um die Rückzüge der Anleger zu decken.

Im Falle einer Panik müssten sie Vermögenswerte mit großen Abschlägen («fire sales») verkaufen, was zu großen Verlusten führen könnte: Siehe GFC 2008 und COVID 19 Krise 2020.

Schattenbanken sind Intermediäre.

|

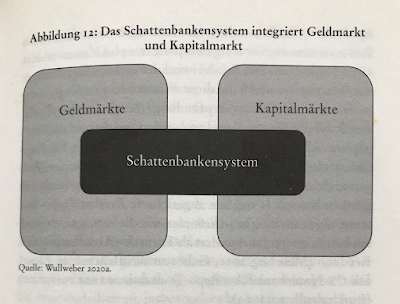

Schattenbankensystem, Graph: Prof. Joscha Wullweber in: Zentralbankkapitalismus, Suhrkamp Verlag 2021. |

Geschäftsbanken können beim Diskontfenster der Fed Kredite aufnehmen und ihre Einlagen sind durch die FDIC-Einlagensicherung geschützt.

Schattenbanken hingegen unterliegen weniger (bis kaum) Regulierung als Geschäftsbanken. Investoren in Schattenbanken müssen sich daher auf alternative Absicherungen des privaten Sektors verlassen, z. B. Credit Default Swaps (CDS).

|

Wenn eine Bank, wie im Fall der SVB, nicht mehr genügend Barmittel hat, um den Abfluss von Einlagen zu decken, kann sie gezwungen sein, einen Teil ihres "bis zur Endfälligkeit gehaltenen" Portfolios zu verkaufen, wodurch Verluste entstehen und Anleger und Einleger verunsichert werden können, Graph: FT, March 31, 2023. |

Es ist jedoch ein Mythos, zu denken, dass strengere Bankvorschriften "unbeabsichtigte Folgen" hätten, da sich Finanzdienstleistungen von regulierten Banken zu einem unregulierten "Schattenbanken System" verlagern, wie Anat Admati und Martin Helwig in ihrem gemeinsam verfassten Buch vor rund 10 Jahren hervorhoben.

Es ist zudem höchst irreführend, diese Sorge als Bedrohung oder als Argument gegen eine Regulierung darzustellen, sagt Admati.

Wenn Regulierung versagt, weil die Finanzinstitute sie auf geschickte Weise umgehen können, dann sind die Vorschriften schlecht konzipiert und schlecht durchgesetzt.

|

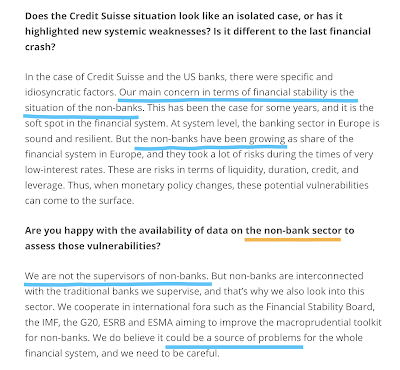

| Luis de Guindos, Vizepräsident der EZB im Interview: «Unsere größte Sorge im Hinblick auf die Finanzstabilität ist die Situation der Nichtbanken. Dies ist schon seit einigen Jahren der Fall, und es ist der Schwachpunkt im Finanzsystem.» Graph: ECB, March 26, 2023 |

Der Anteil der Nichtbanken am Finanzsystem in Europa ist gewachsen, und sie sind in der Zeit der sehr niedrigen Zinsen viele Risiken eingegangen.

Keine Kommentare:

Kommentar veröffentlichen