Die FOMC-Sitzung am Mittwoch wird aktualisierte Projektionen und einen neuen «dot-plot» präsentieren. Vor diesem Hintergrund preisen die Märkte bereits eine volle Zinserhöhung im Jahr 2022, was aber bezweifelt werden kann.

Doch die Amerikaner haben begonnen, bei Google wie verrückt nach dem Stichwort Inflation zu suchen, wie Nordea in einem am Wochenende veröffentlichten Analyse-Papier meldet.

Der Zinsanstieg in den USA ist zwar augenfällig. Aber das Niveau der Zinsen ist im historischen Vergleich immer noch tief. Dass die Renditen der Staatsanleihen steigen, hat damit zu tun, dass die Weltwirtschaft sich allmählich erholt.

Die Zentralbanken fühlen sich nicht unter Druck gesetzt, zu einer restriktiven Geldpolitik überzugehen, da hinter dem Zinsanstieg keine galoppierende Inflationsentwicklung steckt.

Denn es gibt genau zwei fehlende Ursachen für die Inflation: hohe Nachfrage und stark steigende Kosten; ohne Lohnwachstum (*) ist es nämlich kaum möglich, Inflation anzuheizen.

Fed Funds Rate Futures, weiss: FF Futures Zinssatz Dez 2021, blau: FF Futures Zinssatz Dez 2022 und gelb: FF Futures Zinssatz Dez 2023, Graph: Bloomberg TV 15 März 2021

Es geht laut der amerikanischen Notenbank gegenwärtig v.a. um die enormen Kosten der Arbeitslosigkeit, z.B. gemessen an der verlorenen Produktionsleistung (output gap), der psychischen Gesundheit der arbeitslosen Menschen und der zunehmenden Ungleichheit in der Gesellschaft.

Die Rendite der 10-jährigen US-Staatsanleihen ist seit Dezember 2020 um 0,72% gestiegen, Graph: John Authers 12 März 2021 Bloomberg Opinion

Zur Erinnerung: Wenn die Arbeitslosigkeit niedrig ist, ist die Gesamtnachfrage tendenziell hoch. Die hohe Arbeitslosigkeit und Unterbeschäftigung machen Inflation zu einer unwahrscheinlichen Bedrohung.

Es ist schwer, die Inflation in die Höhe zu treiben, wenn Arbeitskräfte leicht verfügbar sind, Graph: Bloomberg TV 15 März 2021

Fed-Präsident Powell hat neulich gesagt, dass die US-Wirtschaft nicht nahe daran ist, die notwendigen Fortschritte zu erzielen, um eine Umschaltung der Anleihekäufe auszulösen, und dass er ein Tapering im Voraus signalisieren will. Und dies wird nicht vor 2022 erwartet.

Der geldpolitische Ausschuss der Fed, FOMC hat zudem versprochen, das aktuelle Tempo der Asset-Käufe fortzusetzen, bis es "substanzielle weitere Fortschritte" bei der Beschäftigung und dem 2%-Inflationsziel gibt.

Und das Rettungspaket von Präsident Joe Biden zielt gerade auf die Unterstützung der gesamtwirtschaftlichen Nachfrage.

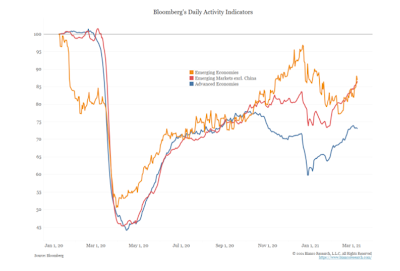

Die wirtschaftliche Aktivität liegt immer noch weit unter dem Niveau, das erreicht wurde, bevor Covid-19 einschlug, Graph: John Authers 12 März 2021 Bloomberg Opinion

Es gibt also einen einfachen Grund dafür, warum sich der Inflationsdruck noch nicht in den Verbraucherpreisen niedergeschlagen hat:

Die wirtschaftliche Aktivität liegt immer noch weit unter dem Niveau, das erreicht wurde, bevor Covid-19 einen Großteil der westlichen Welt im vergangenen März zum Stillstand brachte.

John Authers liefert dazu die Grafik von James Bianco, die aus den täglichen Aktivitätsindikatoren von Bloomberg zusammengestellt wurde. Die Werte liegen in den fortgeschrittenen Volkswirtschaften immer noch 25% unter dem Niveau vor der Pandemie:

US-Kern-Inflationsrate, Graph: Matthew C. Klein, Barron’s, 11. März 2021

Fazit: Die Inflation mag vielen Anlegern ein Dorn im Auge sein, aber sie hat sich noch nicht in den Zahlen niedergeschlagen. Außerdem deutet eine genaue Betrachtung der Daten darauf hin, dass die Inflation für einige Zeit kein Problem darstellen wird, wenn überhaupt, wie Matthew C. Klein bei Barrons‘ schreibt und dazu sieben sehenswerte Abbildungen vorstellt.

Der letzte Stand des Verbraucherpreisindex (CPI) zeigt, dass die Lebenshaltungskosten der Amerikaner im Februar 2021 nur 1,7 % höher waren als ein Jahr zuvor.

Das ist der schnellste Inflationsanstieg seit Beginn der Pandemie, aber immer noch deutlich langsamer als der Durchschnitt vor der Pandemie. Rechnet man die volatilen Lebensmittel- und Energiepreise heraus, liegt die Inflation (Kernrate) bei 1,3 % pro Jahr.

Inflation findet nicht statt. (**)

Es geht um Vollbeschäftigung, nicht um Haushaltsdefizit, Graph: Matthew A. Winkler, Bloomberg Opinion, 15. März 2021

Powell und Yellen machen sich mehr Sorgen um die Erwerbsquote, die während der Covid-19-Pandemie um 3,1 Prozentpunkte auf 60,2% gesunken ist, den niedrigsten Stand seit 1973.

Die Erwerbsbeteiligung kletterte von 58% im Jahr 1965 auf ihren Höchststand von 67% im Jahr 2000. Im gleichen Zeitraum beschleunigte sich die Inflation von 1 % auf Höchstwerte von 10 % im Jahr 1974 und 9 % im Jahr 1980, bevor sie 1984 unter 5 % fiel und seitdem kontinuierlich sinkt.

Der Anteil der gewerkschaftlich organisierten Arbeitskräfte, die oft als Katalysator für die Inflation genannt werden, liegt heute bei 10,5 % der Gesamtbeschäftigung, was einem Rückgang von fast 50 % gegenüber 20,1 % im Jahr 1983 entspricht.

(*) In Deutschland lagen die Reallöhne im 2Q2020 um 4,7% niedriger als im Vorjahresquartal. Im selben Zeitraum legten die Verbraucherpreise um knapp 0,8% zu. Dies ergibt einen realen (preisbereinigten) Verdienstrückgang von 4,7%.

Die Reallöhne waren im 3Q2020 um 1,3% niedriger als im Vorjahresquartal. Im selben Zeitraum blieben die Verbraucherpreise nahezu unverändert: -0,1%. Und dies ergibt einen realen (preisbereinigten) Verdienstrückgang von 1,3%.

(**) Das von der Fed bevorzugte Maß für die Inflation, der Kernpreisindex für persönliche Konsumausgaben (PCE), liegt bei 1,5 %, d. h. etwa 1,7% unter dem 60-Jahres-Durchschnitt und 0,2% unter dem 20-Jahres-Durchschnitt, gemäss von Bloomberg zusammengestellten Daten.

Keine Kommentare:

Kommentar veröffentlichen