Why are we heading toward a recession?

Die amerikanischen Aktienmärkte setzen die Talfahrt fort. Der S&P 500 Index, der seit Jahresbeginn über 20% an Wert verloren hat, ging am Montag rund 4% tiefer aus dem Handel und schloss damit im Bären-Markt.

In einem Umfeld, welches nach wie vor von grosser Unsicherheit geprägt ist, rutschen Notierungen weiter ab. Die Gefahr, dass die US-Notenbank mit weiteren Zinserhöhungen die Konjunktur abwürgt, wird als «bevorstehend» wahrgenommen.

Auch der Market für die Krypto-Währungen implodiert wieder. Es ist jedoch von keiner Bedeutung, weil es sich bei Kryptowährungen um ein Glücksspiel handelt, keine Investition. Die wirtschaftlichen Folgen davon sind daher nebensächlich.

NFIB Small Company Outlook for General Business Conditions, Graph: Yardeni Research, May 26, 2022

Die Gegebenheit, dass die Aktienmärkte sich in einem Bärenmarkt befinden, hat im Grunde genommen auch keine wirtschaftliche Bedeutung, weil Aktienmärkte nicht gleich Wirtschaft sind.

Aktienkursverluste können allerdings nicht auf die leichte Schulter genommen werden. Denn wenn wir Geld verlieren, ist der Schmerz größer als die Freude, wenn wir Geld verdienen. Stichwort: «animal spirits».

Der Besitz von Aktien konzentriert sich aber auf einkommensstärkere Haushalte, die über hohe Sparguthaben verfügen, was einen negativen "Vermögenseffekt" («wealth effect») auf die Verbraucherausgaben begrenzt. In Amerika verfügt nicht einmal die Hälfte der Haushalte über Aktien. In Europa ist der entsprechende Wert viel tiefer.

Der Ausverkauf am US-Aktienmarkt vertiefte sich, und der S&P 500 endete in einem Bärenmarkt mit einem Minus von mindestens 20% gegenüber seinem Höchststand im Januar, Graph: WSJ, June 14, 2022

Interessanter ist die Frage, ob Unternehmen ihre Einstellungen oder Investitionen ändern, wenn sich die Aktienkurse ändern. Wie wird die gesamtwirtschaftliche Beschäftigung davon tangiert?

Beispielsweise markiert der NFIB Small Company Outlook for General Business Conditions gegenwärtig den schlechtesten Wert in der 48-jährigen Geschichte dieser Umfrage.

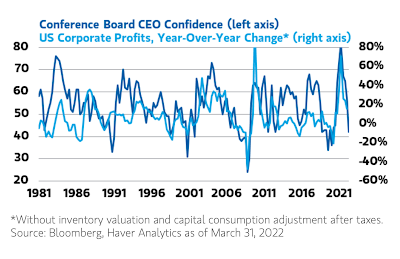

Und dazu kommt, dass die Conference Board Measure of CEO Confidence in letzter Zeit einen der steilsten aufeinander folgenden Rückgänge seit Jahrzehnten erlitten hat.

Der Median der Inflationserwartungen für einen Zeitraum von einem Jahr stieg in den USA im Mai auf 6,6%, gegenüber 6,3% im April. Die Inflationserwartungen für den 3-Jahres-Horizont lagen unverändert bei 3,9%, Graph: New York Fed, June 14, 2022

Man bedenke, dass der Indikator in den letzten 40 Jahren stark mit dem Gewinnwachstum in den USA korreliert hat, und jedes Mal, wenn er sich seinem aktuellen Wert genähert hat, fiel er mit einer Gewinnrezession zusammen.

Kurzum: Der Datenkranz verheisst nichts Gutes für die Beschäftigung in den kommenden Monaten. Die größere Sorge ist also nicht die Inflation, sondern die eindeutige Möglichkeit einer Rezession. Und viele Anzeichen deuten in diese Richtung hin.

Die Conference Board Measure of CEO Confidence, Graph: Morgan Stanley, June 13, 2022

Der Bau neuer Häuser hat sich im April verlangsamt. Die Nachfrage nach Hypotheken ist weiterhin rückläufig. Einige der größten und einflussreichsten Einzelhändler des Landes melden enttäuschende Umsätze. Und die Terminmärkte deuten auf bevorstehende Schwierigkeiten an den Börsen hin.

"Rezession" ist ein technischer Begriff, der als zwei aufeinander folgende Quartale mit schrumpfendem Bruttoinlandsprodukt (BIP) definiert wird.

Das National Bureau of Economic Research ist die US-Behörde, die für die Erklärung von Rezessionen in den USA zuständig ist, und ihre eigene Definition lautet "signifikanter Rückgang der Wirtschaftstätigkeit, der sich über die gesamte Wirtschaft erstreckt und länger als ein paar Monate andauert".

Südkoreas Exportrückgang führt zu niedrigeren S&P 500-Gewinnen, Graph: Morgan Stanley, June 13, 2022.

In der Praxis bedeuten Rezessionen weniger Arbeitsplätze und niedrigere Löhne. Haushalte mit niedrigem Einkommen sind besonders gefährdet, da sie i.d.R. die ersten sind, die entlassen werden, wenn sich die Wirtschaft verlangsamt (und die letzten, die eingestellt werden, wenn sie sich erholt).

Rezessionen schaden auch jüngeren Menschen, die versuchen, auf dem Arbeitsmarkt Fuß zu fassen. Und für Rentner kann sie besonders hart sein.

Zinserhöhungen verteuern die Kreditaufnahme von Verbrauchern, was sie veranlasst, ihre Anschaffungen, auch die von Immobilien, einzuschränken. Dies wiederum führt zu einer Verlangsamung der Wirtschaft.

Warum erhöht aber die Fed die Zinsen jetzt? Weil sie glaubt, dass sie die Wirtschaft verlangsamen muss, um die Inflation zu bremsen, die sich auf einem 40-Jahres-Hoch befindet.

«Das Verhältnis zwischen offenen Stellen und Arbeitslosigkeit gibt mir Anlass zu der Hoffnung, dass eine Straffung der Geldpolitik unter den derzeitigen Umständen die Inflation eindämmen kann, ohne einen starken Anstieg der Arbeitslosigkeit zu verursachen», Graph: Gov Christopher Waller, Fed, May 30, 2022

Liegt die Fed richtig?

Nein, fasst Robert Reich in seinem Substack Eintrag zusammen:

Die Fed geht von einem alten Wirtschaftsmodell aus - einer Zeit, in der die Inflation weitgehend durch Lohnsteigerungen angetrieben wurde. Um die Inflation zu bremsen, musste man den Lohnzuwächsen durch einen Beschäftigungsabbau den Wind aus den Segeln nehmen.

Im Wesentlichen musste die Fed eine bestimmte Anzahl von Arbeitnehmern in den Kampf gegen die Inflation "einziehen", indem sie sie aus dem Erwerbsleben herauszog.

Damals hatten die amerikanischen Arbeitnehmer starke Gewerkschaften und es war für die Unternehmen schwierig, ihre Kapazitäten durch Auslagerung ins Ausland zu erhöhen.

Diese Bedingungen gelten heute nicht mehr. Die Arbeitnehmer haben heute im Vergleich zu vor dreißig oder vierzig Jahren eine sehr geringe Verhandlungsmacht. Sehen Sie sich nur die Daten an: Die Löhne steigen nicht annähernd so schnell wie die Preise.

Die Fed denkt, dass nicht nur die Arbeitslosenquote erhöht werden muss, sondern auch die Zahl der offenen Stellen auf Rekordniveau drastisch gesenkt werden muss, um den Arbeitsmarkt wieder ins «Gleichgewicht» zu bringen. Je höher die Zinsen erhöht werden, desto grösser ist die Gefahr einer Rezession.

Die bisher schmerzlichsten Verluste: Alphabet, Tesla, NVIDA, Meta, Amazon, Microsoft und Apple - die zusammen 42,5 % der S&P 500-Verluste seit Januar ausmachen, Graph: John Authers, Bloomberg, June 15, 2022.

Keine Kommentare:

Kommentar veröffentlichen