Vor rund zehn Jahren war das Gerede «Staatsbankrott» in Bezug auf Südeuropa praktisch in aller Munde unter Mainstream-Ökonomen. Wem aber mit der Nichtbedienung staatlicher Schulden gedient werden sollte, wurde nie eindeutig geklärt.

Einem hohen Leistungsbilanz-Überschuss im Norden stand ein hohes Defizit im Süden der Eurozone gegenüber. Die Staatsschulden waren aber nicht die Ursache für die Lücke in der Wettbewerbsfähigkeit, sondern die Folge von Ungleichgewichten im Aussenhandel.

Die Anhänger der herrschenden Lehre bemühten sich trotzdem darum, aus der Finanzkrise eine Staatsschuldenkrise zu machen.

Das Thema «Zahlungsausfall» ist nun im Zusammenhang mit den international verhängten Sanktionen gegen Russland seit dem Einmarsch in die Ukraine wieder ins Zentrum der Aufmerksamkeit gerückt.

Das US-Finanzministerium hat es Moskau untersagt, die fälligen Zahlungen russischer Staatsanleihen aus den bei US-Banken gehaltenen Devisenreserven zu leisten.

Als Russland 1998 das letzte Mal in Verzug geriet, bedurfte es mehrerer Jahre schmerzhafter wirtschaftlicher Reformen, um die Gunst der internationalen Investoren wieder zu erlangen, berichtet das WSJ.

Produktionskosten von Staatsbankrotten (1800-1913), Graph: Prof. Barry Eichengreen in: “In Defense of Public Debt”, Oxford University Press, 2021.

Das amerikanische Finanzministerium teilte mit, dass es US-Banken nicht mehr erlaubt sei, Zahlungen zu erleichtern, deutete aber an, dass Russland andere Wege finden könnte, möglicherweise unter Verwendung von Nicht-US-Banken.

Russland hat daraufhin erklärt, dass es die Anleger stattdessen mit Rubeln auszahlen wird, die auf Konten innerhalb Russlands überwiesen werden.

Dies ist nach den Regeln der Anleihe nicht zulässig, zeigt aber Russlands Entschlossenheit, die Anleihegläubiger nicht völlig mit leeren Händen zurückzulassen, wie das WSJ weiter beschreibt.

Seit der kommunistischen Revolution im Jahr 1918, als Wladimir Lenin die Anleihen des Russischen Reichs nicht bedienen wollte, hat das Land keine «default» (Zahlungsausfall) mehr angekündigt.

Vor der Invasion wurde die Kreditwürdigkeit Russlands von allen drei großen Ratingagenturen mit "Investment Grade" bewertet.

Letzten Monat stuften S&P Global, Moody's und Fitch das Land auf Ramschstatus herab und warnten, dass das Risiko, dass Investoren nicht zurückgezahlt werden, hoch sei.

Die aus makroökonomischer Sicht wichtigste Frage ist daher, wie sich Zahlungsausfälle im Verlauf der Geschichte auf die Wirtschaft der Länder ausgewirkt haben?

Der einfachste Ansatz zur Beantwortung dieser Frage besteht darin, das Wirtschaftswachstum vor und nach dem Ereignis zu vergleichen, schreibt Barry Eichengreen in seinem neuen, lesenswerten Buch “In Defense of Public Debt” (2021)

Der Rückgang des BIP im Vergleich zu den fünf Jahren vor dem Ereignis betrug bis zu 10 %, danach flaute der Effekt ab, bemerkt der an der University of California, Berkeley lehrende Wirtschaftsprofessor.

Natürlich unterschieden sich säumige und nicht säumige Länder auch in anderer Hinsicht.

Eine Möglichkeit, dieses Problem zu umgehen, ist der "narrative Ansatz", erklärt Eichengreen.

Dabei werden zeitgenössische Quellen herangezogen, um Ausfälle, die auf die Überschuldung zurückzuführen sind (sog. «endogene Ausfälle»), von Ausfällen zu unterscheiden, die aus Gründen entstanden sind, die das Land nicht selbst zu verantworten hat («exogene Ausfälle»), sondern beispielsweise auf globale Rohstoffpreisschocks oder Probleme in anderen Kreditnehmerländern oder Finanzzentren zurückzuführen sind.

Die erste Abbildung zeigt das Ergebnis: Der BIP-Verlust war bei exogenen Ausfällen geringer, obwohl der Rückgang immer noch vorhanden ist.

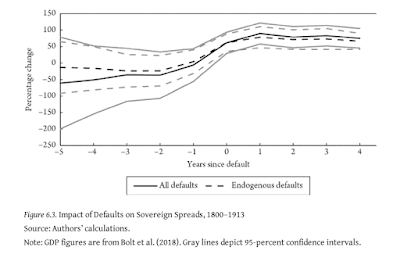

Die zweite Abbildung zeigt die Rendite-Aufschläge für Staatsanleihen, d.h. die zusätzliche Prämie, die die Anleger für den Besitz von Staatsanleihen über die Rendite sicherer Anlagen hinaus verlangen.

Produktionskosten von Staatsbankrotten (1800-1913), Graph: Prof. Barry Eichengreen in: “In Defense of Public Debt”, Oxford University Press, 2021.

Sie zeigt, dass die Renditenaufschläge nach einem Zahlungsausfall erheblich gestiegen und erhöht geblieben sind. Vier Jahre nach dem Ausfall waren die Spreads immer noch 50% höher als vor der Krise.

Der Anstieg war in beiden Stichproben ähnlich, was darauf hindeutet, dass die Anleger nicht immer klar zwischen exogenen und endogenen Ausfällen unterscheiden.

Keine Kommentare:

Kommentar veröffentlichen