Gemäss den aktuellen Berechnungen der Atlanta Fed beträgt der Schatten Fed Funds Rate derzeit minus 1,80%.

In normalen wirtschaftlichen Zeiten verwenden Wirtschaftswissenschaftler in vielen Wirtschaftsmodellen den Leitzins (Fed Funds Rate), den Zinssatz, zu dem sich Banken über Nacht gegenseitig Geld leihen.

Im Jahr 2009 erreichte der Leitzins jedoch den Nullpunkt, und die Geldpolitik geriet in den Bereich, der als "untere Nullgrenze" («zero lower bound» bezeichnet wird.

Wenn dies geschieht, funktioniert der Leitzins in den Modellen nicht mehr.

Jing Cynthia Wu und Fan Dora Xia von der Chicago Booth University entwickelten vor diesem Hintergrund einen alternativen Schatten-Leitzins, der negativ sein kann und die zusätzliche mengenmässige Lockerung (QE: quantitative easing) der Fed durch unkonventionelle Maßnahmen (z.B. QE-policy und forward guidance) widerspiegelt.

Das Minus-Zeichen deutet darauf hin, dass der Leitzins nicht niedrig genug ist, um die Wirtschaft anzukurbeln. Das bedeutet wiederum, dass die Wirtschaft über freie Kapazitäten verfügt, was schliesslich auch durch die nach wie vor extrem hohe Arbeitslosigkeit (offiziell: 8,4mio Menschen) reflektiert wird.

Schatten Fed Funds Rate (Shadow Fed Funds Rate), Fed Funds Rate ist der Zinssatz, zu dem die amerikanischen Finanzinstitute Geld untereinander leihen, um ihre Salden bei der Fed über Nacht auszugleichen, Graph: Atlanta Fed, Sept 13, 2021

Die US-Notenbank befindet sich daher nicht im Zugzwang, in absehbarer Zeit die Zinsen zu erhöhen. Das bedeutet aber nicht, dass die Fed zum Jahresende eine Reduktion der Anleihekäufe in Aussicht stellen kann.

Das ist insofern wichtig, als die Debatte über den sichtbaren Anstieg der Inflation der vergangenen Monate energisch weitergeführt wird, ob es sich dabei um ein temporäres Phänomen (Stichwort: Basis-Effekt) handelt oder nicht.

Was aber unumstritten ist, dass die jüngsten Preisanstiege in erster Linie höheren Energiepreisen sowie Basiseffekten (bedingt durch die Störung der Lieferketten) geschuldet sind.

Und die Lieferketten (supply-chain) werden von der COVID19-Krise weltweit weiterhin gelähmt. Die Folge ist, dass die Erzeuger mit der Nachfrage nicht Schritt halten können und die Preise erhöhen.

Eine solche Inflation ist nicht neu: Japan wurde im März 2011 von einem schweren Erdbeben und einem darauffolgenden Tsunami heimgesucht. Die Lieferketten wurden unterbrochen und die Inflation drohte in die Höhe zu schiessen.

Preisindex für langlebige Konsumgüter, Graph: Claudia Sahm, Sept 13, 2021, Substack Eintrag.

Mit dem Ausbruch der COVID19 Pandemie ist auffällig geworden, dass Produktionsausfälle in China und Asien (insbesondere bei Computerchips) die Versorgung mit wichtigen Rohstoffen für viele Konsumgüter einschränken.

Die globale Beschaffung von Produktionsmitteln wirkt sich also auf die Preise aus. Die Einfuhr von günstigen Waren und Dienstleistungen hat ganz gewiss spürbare Vorteile für Verbraucher und Unternehmen mit sich gebracht.

Gebrauchtwagen (weiß), Mietwagen blau), Flugpreise (gelb), Hotels (lila); die so genannten «vorübergehenden» Faktoren überschlagen sich, Graph: Bloomberg TV, Sept 14, 2021

Das Produktivitätswachstum ist zum Beispiel in den USA möglicherweise darauf zurückzuführen. Die Lieferketten haben m.a.W. dazu beigetragen, dass die Inflation zurückgegangen ist. Die Verbraucher haben vom Rückgang der Preise für langlebige Güter sicherlich gern profitiert, zumindest bis zum Ausbruch der Corona-Virus Pandemie.

Der globale Engpass an Mikrochips führt zu Produktionsausfällen - Die Verlaufszeiten für Chips betragen mittlerweile mehr als 20-Wochen, Graph: Bloomberg TV, Sept 14, 2021

Was kann aber die Notenbank tun, um die angebotsseitige Inflation zu kontrollieren? Nicht viel: sie könnte zwar die Zinsen erhöhen, um die Nachfrage zu senken. Aber die praktische Evidenz legt nahe, dass der Wirtschaft auf beiden Seiten des Atlantiks bereits vor dem Ausbruch der Pandemie ohne Zweifel an Nachfrage gefehlt hat.

Der Ruf nach einer Zinserhöhung ist daher angesichts der anhaltenden Unterauslastung der Wirtschaft fehlgeleitet. Zumal auch das geringe Lohnwachstum den Inflationsdruck dämpft.

Wie wir heute beobachten können, lässt der von den Lieferketten ausgehende Preisdruck allmählich nach, zum Beispiel bei den Gebrauchtwagenpreisen. Die Inflation ist heute v.a. deshalb so hoch, weil sie im Vorjahr so niedrig war, wie die EZB es am Montag ausgedrückt hat.

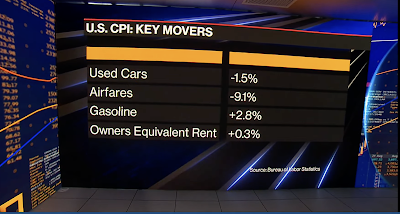

US-Verbraucherpreisindex im August 2021, die wichtigsten Einflussfaktoren, Graph: Bloomberg TV, Sept 14, 2021.

Vergessen wir nicht, dass die EZB zumindest seit der GFC (Global Finance Crisis, 2008) gegen die Deflation kämpft. Daher ist der gegenwärtige Anstieg der Inflation im Grunde genommen eine gute Nachricht, wie die EZB es schildert, Hoffnung zu schöpfen, dass «die derzeitige Ausrichtung der Fiskal- und Geldpolitik endlich den Weg aus dem Niedrigzinsumfeld ebnen kann».

Keine Kommentare:

Kommentar veröffentlichen