Der Marktwert des Bloomberg Barclay Global Negative Yielding Debt Index ist am Donnerstag auf $18,04 Billionen gestiegen.

Das ist der höchste, jemals verzeichnete Stand. Das bedeutet, dass 27% der Anleihen (Rating: IG, investment grade) mit einer Rendite gehandelt werden, die unter null liegen.

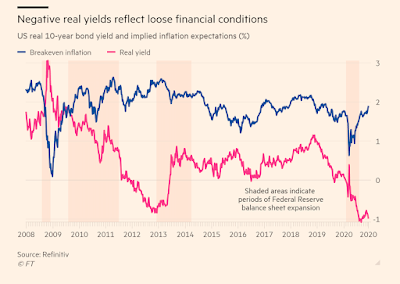

Wie das Nordea-Research Team vor einer Woche unterstrichen hat, ist auch die reale Rendite von US-Unternehmensanleihen zum ersten Mal negativ geworden.

Viele festverzinsliche Sektoren haben im Jahr 2020 einen Emissionsrekord verzeichnet: Das Nettoangebot an Staatsanleihen ist um 4 Billionen USD gestiegen, während die Bruttoemissionen von Unternehmensanleihen und MBS dank rekordniedriger Zinssätze bei 2 Billionen US-Dollar bzw. 2,8 Billionen USD liegen.

Zweifellos hat die Fed mit ihrem massiven QE-Programm eine enorme Nachfrage nach Staats- und Hypothekenanleihen ausgelöst, während die Nachfrage des privaten Sektors die Welle der Unternehmensemissionen problemlos absorbiert hat.

Die reale Rendite von US-Unternehmensanleihen ist negativ geworden, Graph: Nordea, Dec 07, 2020

Unter der Oberfläche hat diese Dynamik jedoch die Zusammensetzung der Indizes verschoben, die viele Anleger für den Zugang zum breiten Anleihemarkt nutzen, wie JPMorgan in einem Bericht hervorhebt.

Die Zusammensetzung des Barclays US Agg Index, Graph: JPMorgan, Dec 07, 2020

Der Anteil der US-Treasuries im Barclays U.S. Aggregate Index ist seit Jahresbeginn um fast 3 % auf 37 % gesunken, während der Anteil der US-Unternehmensanleihen auf 28 % angestiegen ist.

Daher werden Anleger, die passiv im Index engagiert sind, in einer Zeit, in der die Kreditfundamental-Daten immer noch mit Vorsicht aufgenommen werden, ein größeres Engagement in Unternehmensanleihen haben, und zwar auf Kosten von sichereren UST-Anlagen, lautet das Fazit der Analyse.

Anleihen, die mit einer Negativ-Rendite gehandelt werden: $18trn, Graph: Bloomberg , Dec 11, 2020

Warum ist aber der Preis des Geldes - gemessen an den inflationsbereinigten Zinssätzen - in den letzten Jahrzehnten so stark gesunken?

Peter Coy schreibt in seiner Kolumne bei BusinessWeek, dass der Zinsrückgang im Prinzip eine von zwei Erklärungen haben muss:

ein zu großes Geldangebot seitens der Sparer oder

eine zu geringe Geldnachfrage seitens der Investoren.

(Oder natürlich von beidem etwas.)

Unterinvestionen: Die Art und Weise, wie die Führungskräfte entlohnt werden, führt dazu, dass sie kurzsichtig werden und Gewinne durch Dividenden und Aktienrückkäufe auszahlen, anstatt das Geld für langfristiges Wachstum in das Unternehmen zu stecken, Graph: Business Week, Dec 12, 2020

Im Jahr 2005 konzentrierte sich Ben Bernanke, der damalige Vorsitzende der US-Notenbank, auf die Angebotsseite, als er die sinkenden Zinsen auf eine "Sparschwemme" (savings glut) zurückführte.

Es mehren sich jedoch die Hinweise, dass der größere Übeltäter eine zu geringe Nachfrage ist. Das heißt, ein Mangel an Investitionen, fasst Coy zusammen. Das ist richtig.

Fazit: Die Analogie „Staat – private Haushalte“ ist schlicht falsch und irreführend. Die Regierung ist kein Privathaushalt. Zinsen werden nur steigen, wenn Wirtschaftswachstum einsetzt; konzentrieren wir uns daher auf Nachfrage und Löhne. Heute ist der Staat mehr denn je auf den Plan gerufen, Vollbeschäftigung aufrechtzuerhalten.

Staatsanleihen: Netto-Emissionen der EUR-Mitglieder, Graph: J. Safra Sarasin, Dec 11, 2020

Im Übrigen: Die EZB schickt sich gerade an, auch im Jahr 2021 wieder alle Netto-Emissionen von EUR-Staatsanleihen (EGB) aufzukaufen. Dies wird die EGB-Renditen im Kern der Eurozone niedrig halten und die an den Märkten an der Peripherie reichlich stützen.

Keine Kommentare:

Kommentar veröffentlichen