Obwohl Italien im Vergleich zu EU-Peripherie besser aussieht, steht das Land erheblichen Herausforderungen gegenüber: schwache globale Nachfrage, erschwerte Konditionen am Finanzmarkt und rigorose Sparmassnahmen tragen dazu bei, dass der Ausblick sich eintrübt.

Mit dem Anstieg der Rendite für Staatsanleihen mit 10 Jahren Laufzeit über 6% klettern die roll-over-Kosten nun auf eine untragbare Höhe. Italien hat zwar einen Primärüberschuss im Haushalt, aber es muss seine Position stabilisieren, solange es für die Refinanzierung am Finanzmarkt mehr als 6% zahlen muss.

Was daraus entsteht, ist eine Gratwanderung zwischen Refinanzierung (rolling over der Schuldtitel am Ende der Fälligkeit) und Zahlungsunfähigkeit (default). Vor diesem Hintergrund gilt es, sich wieder zu vergegenwärtigen, dass nur die EZB in der Lage ist, die sich selbst verstärkende Abwärtsspirale zu brechen.

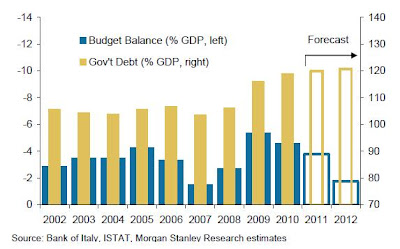

Italien: Staatsverschuldung und Haushaltsdefizit, Graph: Daniele Antonucci, Morgan Stanley

Die EZB hingegen verstärkt den makroökonomischen Teufelskreis, indem sie sich weigert, lender-of-last-resort Fazilität bereitzustellen, weiterhin eine zu straffe Geldpolitik verfolgt und Mitten in der schwersten Finanzkrise seit den 1930er Jahren rigorose Sparmassnahmen (fiscal austerity) anfordert. Das zu niedrige Inflationsziel (inflation targeting) verstärkt oben darauf die deflationäre Entwicklung in der Eurozone.

Die EFSF verfügt nicht über genügend Feuerkraft. Die Rolle des Kreditgebers letzter Instanz (lender of last resort) war in der Geschichte immer ein wesentlicher Teil des Kerngeschäftes einer Zentralbank.

Und es ist entscheidend, dass eine moderne Zentralbank als Kreditgeber letzter Instanz agiert und damit auch auf die Finanzstabilität grossen Wert legt. Die SNB hat es bewiesen, dass eine Zentralbank, wenn sie sich offensichtlich dazu verpflichtet, einen Mindestpreis festzulegen und unbeschränkt Mittel einsetzt, um das Ziel zu erreichen, für eine drastische Entspannung am Markt sorgen kann.

Das Augenmerk richtet sich nun nach Mario Draghi. Wenn der neue EZB-Chef jetzt mengenmässige Lockerung der Geldpolitik fördert, etwas mehr Inflation (z.B. 4%) zulässt und die lender-of-last-resort Fazilität bereitstellt, kann er für eine Wende in der Euro-Zone sorgen. Ansonsten scheint das Euro-Experiment gescheitert.

Keine Kommentare:

Kommentar veröffentlichen