Zum ersten Mal, seit die US-Notenbank im Jahr 2012 durch den damaligen Fed-Präsidenten Ben Bernanke offiziell ein Inflation Target von 2% eingeführt hat, liegen sowohl die Headline- als auch die Kerninflation in den USA heute am Ziel.

Und das geschieht, während die Arbeitslosenquote mit 3,7% einen historisch tiefen Wert markiert.

Die Fed-Mitarbeiter können sich zwar nun kurz auf die Schulter klopfen. Ist aber jetzt alles in Ordnung?

Nein. Was für die Geldpolitik wichtig ist, ist nicht das gegenwärtige Niveau der Inflation, sondern wohin sie hingeht: steigt sie höher oder fällt sie zurück?

Die Inflationserwartungen am Anleihemarkt deuten in diesem Jahr gemessen an 5y5y forward inflation breakeven Sätzen (*) relativ konstant auf 2% hin.

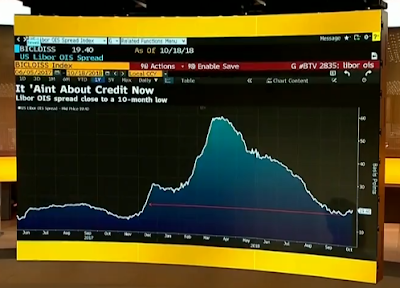

US-Inflation ist am Ziel, Graph: Bloomberg, Oct 30, 2018