Das Ergebnis des britischen Referendums, die EU

zu verlassen, hat sicherlich eine Vielfalt von finanziellen, ökonomischen und

politischen Auswirkungen.

Das britische Forschungshaus, National Institute of Economic and Social Research aus London prognostiziert folglich einen Rückgang des BIP, der

Reallöhne und des privaten Konsums in Grossbritannien.

Denn jede künftige Vereinbarung mit den

EU-Behörden wird für das Vereinigte Königreich weniger vorteilhaft als die

gegenwärtige Binnenmarkt-Anordnung sein.

Es wird demnach eine geringere

Nachfrage nach britischen Exporten geben und es ist mit einer Abwertung der britischen

Landeswährung zu rechnen. Dies wird auf Lohnwachstum und dem privaten Verbrauch lasten.

Während die aktuellen Ereignisse auch die SNB

unter Druck bringen, sieht die wirtschaftliche Entwicklung in Europa insgesamt nicht

gut aus, um es milde auszudrucken. Die Wahrscheinlichkeit, dass die Fed die Zinsen

in nächster Zeit erhöht, dürfte nun deutlich abnehmen.

Kathry

Holston und Thomas Laubach deuten in

einer neulich vorgelegten und lesenswerten Forschungsarbeit („Measuring the Natural Rate of Interest“)

nachdrücklich auf die Vorteile einer international abgestimmten geldpolitischen

Koordination hin, vor allem im Umfeld von besonders niedrigen

Gleichgewichtszinssätzen (natural rate of

interest), wo die sog. Spillovers

sich verstärken, wenn die nominalen Zinsen nahe Null Prozent (zero lower bound) liegen.

Euro-Raum; Produktionslücke (output gap) und der

natürliche Zinssatz, Graph: Kathry

Holston und Thomas Laubach in: „Measuring the Natural Rate of Interest“, June 2016.

Während der aktuelle Verlauf der Konjunktur im

Euro-Raum auf eine Stagnation hindeutet, fallen die Auswirkungen, die die

niedrigen Zinsen entfalten, umso mehr ins Gewicht.

Die neutralen Zinssätze für die USA,

Grossbritannien, den Euro-Raum und Kanada, Graph:

Bloomberg

Denn das Zinsniveau, zudem die Wirtschaft in Vollbeschäftigung

ist und die Preisstabilität als gewährleistet gilt, ist in den vergangenen

Jahren deutlich gefallen, wie die Autoren der Studie unterstreichen.

Für den Euro-Raum schätzen Holston und Laubach

den sog. neutralen Zinssatz auf minus

0,4% im Jahr 2015 (2007: 2%). Für die USA liegt der entsprechende Zinssatz

auf plus 0,4% (2007: 2,3%).

Wenn der Zinssatz, der die Wirtschaft ins

Gleichgewicht bringt, niedriger liegt als sonst, wird es für die Zentralbanken

schwierig, die Geldpolitik zu „normalisieren“. Das heisst, dass die Zinsen

weiterhin gedämpft bleiben dürften. Denn wenn es zu einer Krise (Rezession?)

kommt, wollen die Zentralbanken über genügend Spielraum verfügen, darauf zu

reagieren, um die Nachfrage anzukurbeln und die Wirtschaft weiter zu fördern.

Da aber die Politik den Einsatz von Fiskalpolitik

aus ideologischen Gründen kategorisch zurückweist, bleibt die unkonventionelle

Geldpolitik die einzige Möglichkeit im Spiel. Das bedeutet nichts Anderes als

wie bisher weiter durchwursteln.

Wenn aber die Produktionslücke geöffnet bleibt

und die Unterbeschäftigung sich erhöht und die Löhne nicht steigen, werden

Millionen von Menschen davon betroffen. Kein Wunder, dass der Rechtspopulismus vor diesem

Hintergrund für „Überraschungen“ sorgt, wie das heute bekannt gewordene Ergebnis des

britischen EU-Referendums in der Öffentlichkeit wahrgenommen wird. Und so

gewinnt allmählich der Rechtsextremismus an Boden.

Wichtig ist in diesem Zusammenhang, in Erinnerung

zu rufen, dass es die Anhänger des Ordoliberalismus sind, die sogar die

unkonventionelle Geldpolitik der EZB (Anleihen-Kaufprogramm) in einer schwer

angeschlagenen Wirtschaft als „versteckte monetäre Staatsfinanzierung“

ablehnen.

Otmar Issing beispielsweise hat sich gestern in

einem Interview mit dem Bloomberg TV für mehr „Wettbewerb unter Nationen“ in

Europa ausgesprochen, ohne mit der Wimper zu zucken. Was hat der ehemalige

Chef-Ökonom der EZB im Sinne? A rat race

of nations?

Wettbewerbsfähigkeit ist ein relatives Konzept: Die

Ausgaben des einen sind die Ausgaben des anderen. Die Welt als Ganzes kann ihre Wettbewerbsfähigkeit nicht steigern. Und im Übrigen: Der Wettbewerb unter Nationen

hat nichts mit dem sinnvollen Wettbewerb unter Unternehmen zu tun.

Mit dem Standort-Wettbewerb schadet das eine Land

nicht nur einem Konkurrenten, sondern gleichzeitig einem Kunden. Man denke

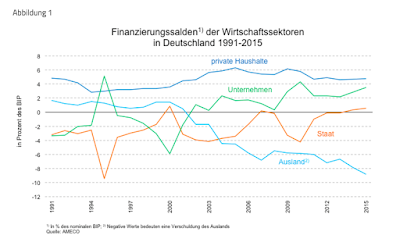

daran, dass die Finanzierungssalden aller Wirtschaftssektoren (private

Haushalte, Unternehmen und der Staat) in Deutschland positiv sind. Nur das Ausland hat einen

negativen Saldo.

Finanzierungsalden der Wirtschaftssektoren in Deutschland, Graph: Heiner Flassbeck in: Makroskop

Keine Kommentare:

Kommentar veröffentlichen